-

2021.05.31

副業の確定申告が必要になる条件とは?会社に副業がバレない方法も

副業を始めて収入が増えれば増えるほど、所得税の納税は不可欠になってきます。正社員として会社で確定申告をしていても、副業収入がある場合は、自分で確定申告を行わなければならないケースもあります。 税金で損をしないためにも、確定申告の正しい方法を理解し、必要な知識を身につけておきましょう!

▼副業で月5万円稼ぐまでの道のりは、こちらのYouTubeをご覧ください。

目次

副業で年間20万円以上の所得がある人は確定申告が必要

確定申告とは、一年間の所得を税務署に申告し、納税することを言います。 会社員の場合、原則として企業が正社員の給与から必要な税を引いています。しかし、会社以外からの収入がある場合は自分で確定申告が必要なケースがあります。 副業所得が年20万以上の場合は、翌年2月16日~3月15日までの1か月間の間に申告しなければなりません。 原則、毎年この日程で確定申告を受け付けているので、覚えておくと良いでしょう。

確定申告とは、一年間の所得を税務署に申告し、納税することを言います。 会社員の場合、原則として企業が正社員の給与から必要な税を引いています。しかし、会社以外からの収入がある場合は自分で確定申告が必要なケースがあります。 副業所得が年20万以上の場合は、翌年2月16日~3月15日までの1か月間の間に申告しなければなりません。 原則、毎年この日程で確定申告を受け付けているので、覚えておくと良いでしょう。副業の確定申告における所得の計算方法

所得の計算方法は、いたってシンプルです。しかし確認するべきことも多いので、そこも合わせて自分の正確な所得を計算しましょう。

所得の計算方法は、いたってシンプルです。しかし確認するべきことも多いので、そこも合わせて自分の正確な所得を計算しましょう。1.収入を把握する

副業している場合は特に、本業と副業の合計収入を明確にする必要があります。所得には種類があり、所得によって税金の計算方法が異なってくるので、自分の所得がどの種類に該当するのか確認しましょう。 給与所得の源泉徴収票が送られてきた場合には、所得の区分は「給与所得」となるので、勤務先の給与と他の会社の給与を計算して、給与所得を計算し直す必要があります。

2.経費を把握する

経費によって、所得額は変わってきます。基本的に、仕事で必要な出費は経費で落とすことができるので、経費の総額を把握しておく必要があります。また、領収書は経費を証明する重要なものなので、しっかりと保管しておきましょう。

3.収入と経費の差額が所得になる

所得=収入–経費 で計算できます。 例えば、収入が25万円の場合でも経費が5万円あれば所得は20万円になるので確定申告の必要はありません。 自分で確定申告する必要かあるのかどうかは、所得を正確に把握しておくことが不可欠ですので、この計算方法を覚えておきましょう。

副業の確定申告をする際に知っておくべき所得の種類と経費の知識

先ほど、所得には種類があると述べました。正しい確定申告を行うためにも、自分の所得がどれに該当するのか、また経費についても知っておく必要があります。それらについて解説していきます。

先ほど、所得には種類があると述べました。正しい確定申告を行うためにも、自分の所得がどれに該当するのか、また経費についても知っておく必要があります。それらについて解説していきます。所得の種類

給与所得

給与所得とは、会社員やアルバイトの勤め先から受け取る給与やボーナスのことです。勤務先から受け取った給与・賃金・賞与といった給与収入から、給与所得控除額を差し引いたものが該当します。 ここから必要経費は計上できないため、その代わりとして、1年間の収入によって決定する給与所得控除額を給与収入から差し引くことができます。事業所得

事業所得とは、農業や漁業、製造業、小売業、サービス業などの事業を経営して得る所得を指します。個人事業主やフリーランスなどが営む事業による所得も事業所得に当てはまります。 事業所得を得ると、赤字分を給与所得などから差し引けるなどのメリットがありますが、副業による所得が事業所得と認められるには少々ハードルが高いです。事業内容や規模、労働時間や売り上げなどが考慮され事業所得に値するか判断されます。

雑所得

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得及び一時所得のいずれにも当たらない所得をいいます。ほとんどの場合は公的年金と副業で得た副収入のことを指します。副業をする際にかかった原稿料やシェアリングエコノミーに係る所得も該当します。

経費について

経費となるかどうかの判断基準

事業に関連する支出は、経費として申告することが可能です。収入を得るために要した経費であるのかどうかという点がポイントになります。

経費として計上するには領収書が必要

経費として申告するためには、支出を示すための領収書や請求書が不可欠になります。クレジットカード決済の利用明細だと認められないケースもあるので、お店では忘れずに領収書を発行してもらいましょう。ネット購入の場合でも、メールやサイト上から領収書をダウンロードできることが多いので、ちゃんと保管しておく必要があります。

確定申告で会社に副業がバレるのを防ぐ方法

会社に副業をしていることをバレにくくするためには、主に以下の二つの方法があります。

会社に副業をしていることをバレにくくするためには、主に以下の二つの方法があります。所得を20万円以下に抑える

副業所得が20万円以下の人は特に確定申告をする必要はありません。 基本的に正社員は、会社が確定申告を行ってくれていますが、副業収入が20万円を超えてしまった場合は自ら申告書を記入し、追加で行わないといけないので会社にバレてしまう可能性が高いです。

住民税を自分で納付する

原則、会社が従業員の住民税額を納めていますが、申告書の第二表である「住民税に関する事項」の欄に「自分で納付」に〇をつければ、会社に通知がいくことはありません。 その代わり、副業分の住民税は自分で納める事になるので、税務署から納税通知書が郵送されたら、副業分自分で納税手続きを行いましょう。

▶︎関連記事:副業の定義とは?類義語との比較や副業とみなされにくい働き方も紹介

副業の定義について知りたい人は、こちらの記事もご覧ください。

所得が20万円以下でも確定申告を行った方が得するケース

原則、副業所得が20万円以下の場合は確定申告する必要はないと先ほどお伝えしました。しかし、所得が20万円以下でも確定申告することによって、払いすぎた税金を取り戻せる可能性があります。

原則、副業所得が20万円以下の場合は確定申告する必要はないと先ほどお伝えしました。しかし、所得が20万円以下でも確定申告することによって、払いすぎた税金を取り戻せる可能性があります。2カ所以上から給与を受け取っている

2カ所以上から給与を受け取っていると、正しい納税額を算出することが難しいため、自分で確定申告をした方が得することがあります。会社員は給与から源泉徴収されているケースがほとんどですが、多くの場合には少し多めの所得税が引かれています。 確定申告は基本的に一つの会社でしか行うことができないので、二カ所の合わせた給与と納税額を把握し、自分で確定申告を行うことで、多めに源泉徴収されている所得税を取り戻すことができる可能性が高いです。

収入が雑所得で必要経費がかかっている

収入が雑所得である場合には、必要経費が認められます。雑所得は、支払を受けた会社から支払調書が発行され、記載されている源泉徴収された税金は必要経費を控除する前の支払金額が記載されています。したがって、申告すれば税金が還付される可能性があります。 所得税が課されるのは、収入から経費を差し引いた金額なので、まずは必要経費を計算して所得金額がいくらになるかを確認することが重要です。

副業で確定申告を行わなかったときに課される追加徴税

収めるべき税金があるのに確定申告をしなかった場合は、追加課税がされてしまう可能性があります。

収めるべき税金があるのに確定申告をしなかった場合は、追加課税がされてしまう可能性があります。無申告加算税

期限内に確定申告をしておらず、納付すべき税金があった場合には無申告加算税というものが課されます。 申告で納めるべき税額に対して、50万円までは15%、50万円を超えた部分は20%の割合を乗じて計算した金額となります。ただし自主的に期限後申告をした場合には、5%の割合を乗じて計算した金額に軽減されます。

重加算税

仮装や隠蔽などの悪質な申告が認められる場合は、重加算税というものがかかります。罰則的な意味があり、納付税額の35%〜40%が課税されてしまうので注意が必要です。間違いがないかをよく確認し、正確な収入を申告するよう心がけましょう。

延滞税

確定申告期限を過ぎてから税金を納めた場合は、その遅れた期間に応じた延滞税がかかります。法定納期限の翌日から完納する日までの日数に応じて最大で年利14.6%(平成30年分は最大8.9%)が加算されてしまいます。 期限を過ぎれば過ぎるほど高い滞納税がかかってしまうので、もし間に合わなかった場合は、早めに申告するようにしましょう。

まとめ

これまで紹介した通り、副業を始めたらまず正確な所得を計算して、自分で確定申告を行うべきか見極める必要があります。 収入アップを目指し、充実したライフスタイルを確立して行くためにも是非参考にしてみてくださいね!

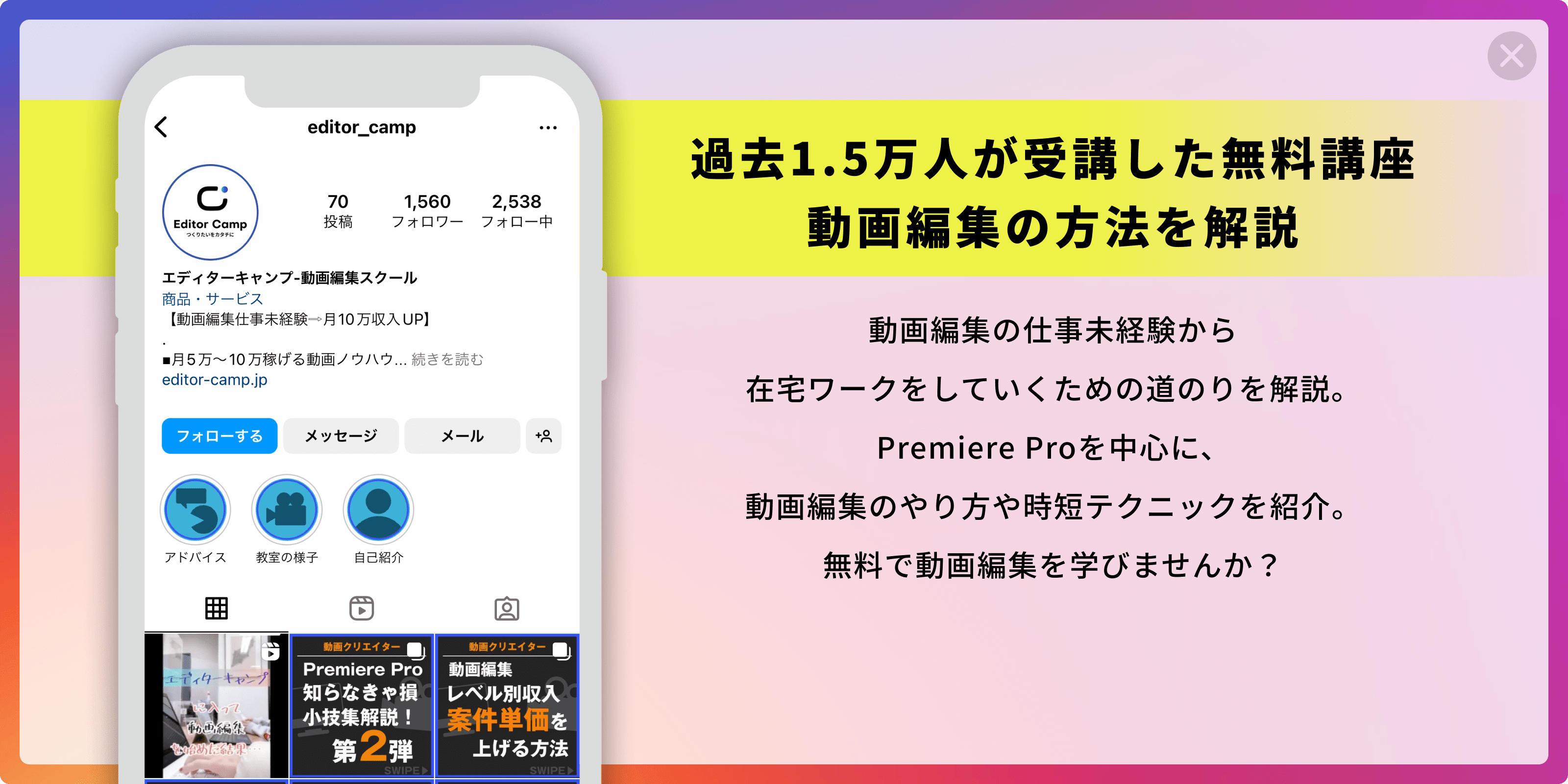

これまで紹介した通り、副業を始めたらまず正確な所得を計算して、自分で確定申告を行うべきか見極める必要があります。 収入アップを目指し、充実したライフスタイルを確立して行くためにも是非参考にしてみてくださいね!エディターキャンプ では、実際の動画クリエイターや動画クリエイターとしてのキャリア設計のプロから直接話を聞くことができる 無料オンラインカウンセリングを実施しています。

※カウンセリング数には限りがあります。採用通過率5%の最高のカウンセラーのみ で対応させていただきたいからです。 では、「行動」して一緒に未来を変えていきましょう!

副業で稼ぐなら動画編集がおすすめです。

▼社会人におすすめの動画編集スクールは、こちらの記事をお読みください。

-

人気の投稿

最近の投稿

-

動画編集・副業ブログ

動画編集、副業についてなどの最新情報をお届けします!

まずは無料カウンセリング

動画編集を仕事にするために、

準備するべきことを無料でプロに相談できます。

動画編集の仕事の

取り方を聞きたい

独学とスクールに通う

違いってなに?

どのくらい稼げるように

なるのか聞きたい

\ どんな質問にもお答えします /

確定申告とは、一年間の所得を税務署に申告し、納税することを言います。 会社員の場合、原則として企業が正社員の給与から必要な税を引いています。しかし、会社以外からの収入がある場合は自分で確定申告が必要なケースがあります。 副業所得が年20万以上の場合は、翌年2月16日~3月15日までの1か月間の間に申告しなければなりません。 原則、毎年この日程で確定申告を受け付けているので、覚えておくと良いでしょう。

確定申告とは、一年間の所得を税務署に申告し、納税することを言います。 会社員の場合、原則として企業が正社員の給与から必要な税を引いています。しかし、会社以外からの収入がある場合は自分で確定申告が必要なケースがあります。 副業所得が年20万以上の場合は、翌年2月16日~3月15日までの1か月間の間に申告しなければなりません。 原則、毎年この日程で確定申告を受け付けているので、覚えておくと良いでしょう。 所得の計算方法は、いたってシンプルです。しかし確認するべきことも多いので、そこも合わせて自分の正確な所得を計算しましょう。

所得の計算方法は、いたってシンプルです。しかし確認するべきことも多いので、そこも合わせて自分の正確な所得を計算しましょう。 先ほど、所得には種類があると述べました。正しい確定申告を行うためにも、自分の所得がどれに該当するのか、また経費についても知っておく必要があります。それらについて解説していきます。

先ほど、所得には種類があると述べました。正しい確定申告を行うためにも、自分の所得がどれに該当するのか、また経費についても知っておく必要があります。それらについて解説していきます。 会社に副業をしていることをバレにくくするためには、主に以下の二つの方法があります。

会社に副業をしていることをバレにくくするためには、主に以下の二つの方法があります。 原則、副業所得が20万円以下の場合は確定申告する必要はないと先ほどお伝えしました。しかし、所得が20万円以下でも確定申告することによって、払いすぎた税金を取り戻せる可能性があります。

原則、副業所得が20万円以下の場合は確定申告する必要はないと先ほどお伝えしました。しかし、所得が20万円以下でも確定申告することによって、払いすぎた税金を取り戻せる可能性があります。 収めるべき税金があるのに確定申告をしなかった場合は、追加課税がされてしまう可能性があります。

収めるべき税金があるのに確定申告をしなかった場合は、追加課税がされてしまう可能性があります。 これまで紹介した通り、副業を始めたらまず正確な所得を計算して、自分で確定申告を行うべきか見極める必要があります。 収入アップを目指し、充実したライフスタイルを確立して行くためにも是非参考にしてみてくださいね!

これまで紹介した通り、副業を始めたらまず正確な所得を計算して、自分で確定申告を行うべきか見極める必要があります。 収入アップを目指し、充実したライフスタイルを確立して行くためにも是非参考にしてみてくださいね!